Artikelserie: US-Wirtschaft – Die Fakten Teil 2: Inverse Renditekurve und ArbeitslosenzahlenLesezeit: 4 Minuten

Im ersten Teil dieser kleinen Artikelserie bin ich auf die Themen Produktion und Dienstleistungssektor eingegangen, um aufzuzeigen, dass die USA die ersten Wehen einer Rezession durchleben. Heute will ich mich mit der inversen Renditekurve und den Arbeitslosenzahlen befassen.

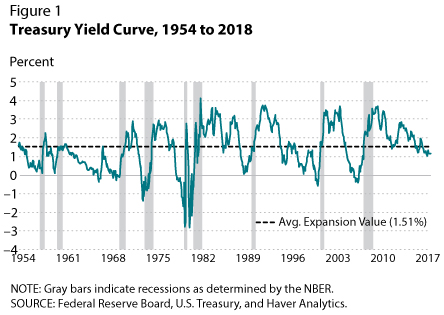

3. Die gefährliche inverse Renditekurve

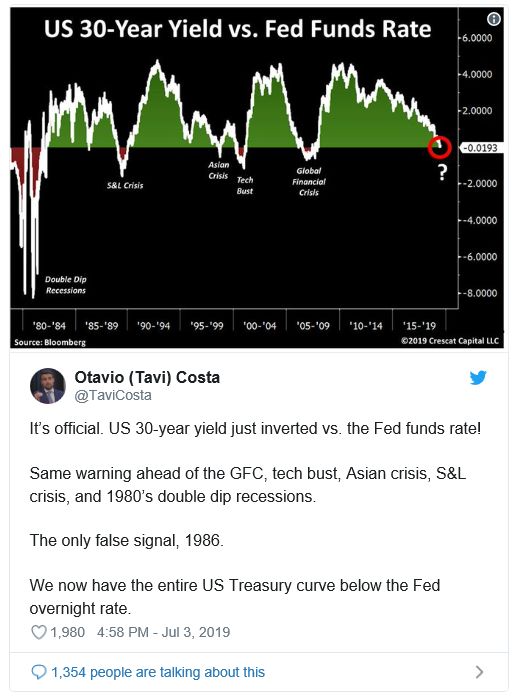

Der Anleihemarkt hat am Mittwoch ein weiteres Warnsignal für Investoren aufleuchten lassen, dass ein Konjunkturabschwung bevorsteht. Obwohl der S&P 500 ein neues Allzeithoch erreichte, fiel die Rendite 30-jähriger US-Staatsanleihen kurzzeitig unter den Tagesgeldsatz, ein Signal, das den letzten fünf US-Rezessionen vorausging. – Yahoo! Finance

Wirtschaftswissenschaftler wissen seit geraumer Zeit, dass Renditekurveninversionen tendenziell verlässliche Vorhersagen für eine Verschlechterung des Geschäftsklimas (Rezessionen) sind. – St. Louis Fed

—

(The bond market flashed yet another warning signal for investors on Wednesday that a downturn for the economy may be coming. Despite the S&P 500 hitting new all-time highs, the yield on 30-year U.S. Treasury bonds briefly dipped below the overnight fed funds rate, a signal that has preceded the past five U.S. recessions. – Yahoo! FinanceEconomists have known for quite some time that yield curve inversions tend to be reliable predictors of business contractions (recessions). – St. Louis Fed)

Treasury Yield Curve – Bildquelle: www.activistpost.com

Tweet Otavio Costa – Bildquelle: Screenshot-Ausschnitt Twitter

Insbesondere der Fakt, dass sich im Vorfeld der letzten fünf Rezession immer eine inverse Renditekurve herausgebildet hat und dies inzwischen auch langsam im Mainstream thematisiert wird, muss uns zu denken geben. Denn bislang findet eine Rezession in den USA nach Meinung der meisten Mainstreamanalysten eigentlich nicht statt. Und auch die Fedsche Betrachtungsweise geht nach wie vor von einer “robusten Wirtschaft” aus, was aber diese inverse Renditekurve nicht unterstützt. Will die Fed jedoch ihre Straffungspolitik weiter fortsetzen, kann sie auf diese inverse Renditekurve nicht reagieren.

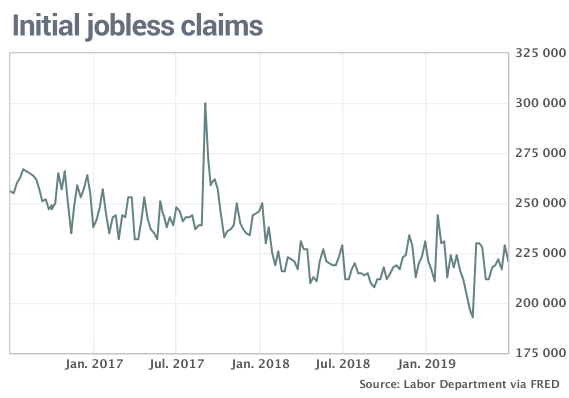

4. Steigende Arbeitslosenzahlen

Kommt es zu einer Rezession, ist es typisch, dass im Vorfeld ein Anstieg bei den Arbeitslosenzahlen festzustellen ist. Während die Zahl der Entlassungen in den USA weiter niedrig bleibt, sind die Erstanträge für die Arbeitslosenunterstützung dagegen angestiegen:

Anträge zur Arbeitslosenunterstützung – Bildquelle: www.activistpost.com

Auch der Durchschnittswert in der Vier-Wochen-Betrachtung, der gerne als verlässlicher angesehen wird, hat zu steigen begonnen. Die Geschwindigkeit bei den Neuanstellungen ist merklich zurück gegangen, wobei diese fast ausschließlich in den schlecht bezahlten Bereichen zu finden waren. Gleichzeitig ist die Zahl der Entlassungen noch konstant:

Bei einer Arbeitslosenquote in der Nähe des 50-Jahrestiefs (3,6%) ist es schwierig, gute Arbeitskräfte zu finden, und die Unternehmen sträuben sich dagegen, Arbeitnehmer zu entlassen. Die Wirtschaft müsste schwer ins Stolpern geraten, um die Firmen dazu zu bringen, en masse rosa Zettel zu verteilen. – MarketWatch

—

(With the unemployment rate at a nearly 50-year low of 3.6%, good help is hard to find and companies are reluctant to let go of workers. The economy would have to stumble badly to get firms to start handing out pink slips en masse. – MarketWatch)

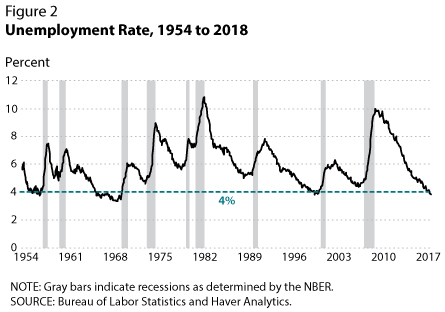

Aber immer wenn sich die Arbeitslosigkeit auf einem solchen Tiefpunkt befand, begann bald darauf ein Anstieg bei der Arbeitslosenhilfe und kurz danach kam es zu Rezessionstendenzen:

Arbeitslosenrate 1954-2018 – Bildquelle: www.activistpost.com

Historisch gesehen ist ein Tiefpunkt der Arbeitslosenquote tendenziell auch ein verlässlicher Indikator für eine Wirtschaftsrezession. – St. Louis Fed

—

(Historically, a trough in the unemployment rate also tends to be a reliable predictor of a business recession. – St. Louis Fed)

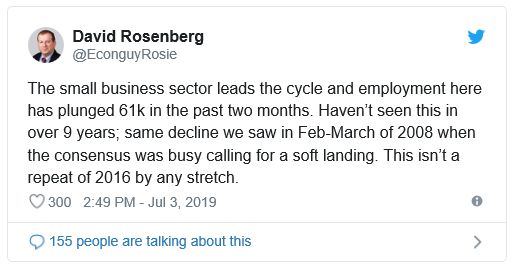

Ergo, weiß auch die Fed, dass ihr selbst gezeichnetes, positives Bild der US-Wirtschaft nicht mehr der Realität entsprechen kann. Immer mehr kleinere bis mittlere Unternehmen in den USA stellen aus – ein Trend, der dem von 2008 ähnelt:

Tweet 1 David Rosenberg – Bildquelle: Screenshot-Ausschnitt Twitter

(Der Sektor der Kleinunternehmen führt den Zyklus an und die Beschäftigung ist in den letzten zwei Monaten um 61.000 gesunken. Ich habe das seit über 9 Jahren nicht mehr gesehen. Derselbe Rückgang war im Februar-März 2008 zu verzeichnen, als die Einigkeit herrschte, eine weiche Landung zu fordern. Dies ist keine Wiederholung von 2016.)

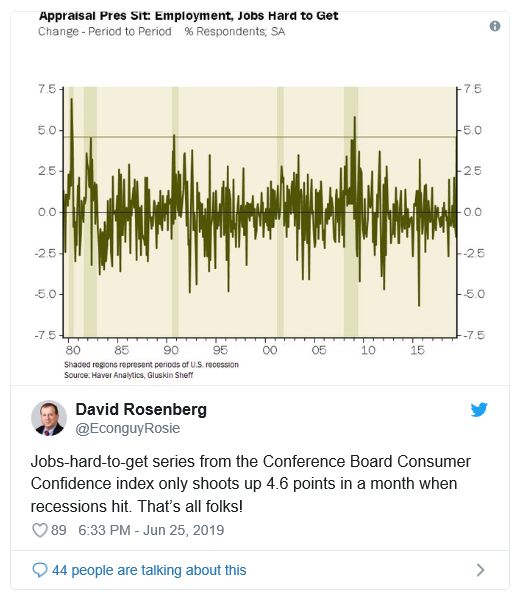

Parallel dazu wird es für die Arbeitssuchenden immer schwieriger selbst schlecht bezahlte, neue Stellen zu finden – ein typisches Zeichen in einer Rezession:

Tweet 2 David Rosenberg – Bildquelle: Screenshot-Ausschnitt Twitter

(Die Darstellung über Probleme bei der Arbeitssuche aus dem Conference Board Consumer Confidence Index steigen nur dann um 4,6 Punkte in einem Monat, wenn Rezessionen auftreten. Das war’s Leute!)

Auch bei diesen beiden Fundamentaldaten gilt, dass die US-Wirtschaft nicht “robust und stark” ist. Die USA ist weit davon entfernt, wie ich auch im nächsten Artikel, der sich mit der Anzahl der Börsengänge und dem Immobilienverkäufen beschäftigen wird, zeigen werde.

Quellen:

10 Big Steps Down the Road to Recession

Recession Signals: The Yield Curve vs. Unemployment Rate Troughs

It’s official. US 30-year yield just inverted vs. the Fed funds rate!

U.S. jobless claims fall 8,000 to 221,000 in late June. No sign of labor-market troubles

The small business sector leads the cycle and employment here has plunged 61k in the past two months.

Jobs-hard-to-get series from the Conference Board Consumer Confidence

Ein Artikel bildet zwangsweise die Meinung eines Einzelnen ab. In Zeiten der Propaganda und Gegenpropaganda ist es daher umso wichtiger sich mit allen Informationen kritisch auseinander zu setzen. Dies gilt auch für die hier aufbereiteten Artikel, die nach besten Wissen und Gewissen verfasst sind. Um die Nachvollziehbarkeit der Informationen zu gewährleisten, werden alle Quellen, die in den Artikeln verwendet werden, am Ende aufgeführt. Es ist jeder eingeladen diese zu besuchen und sich ein eigenes Bild mit anderen Schlussfolgerungen zu machen.