Finanzsystem: Warum die Inflation mit voller Wucht zurückkehren wirdLesezeit: 10 Minuten

Inflation – Bildquelle: Pixabay / guvo59; Pixabay License

Eine der vielleicht bizarrsten Entwicklungen der letzten Zeit in den Wirtschaftsnachrichten war der Versuch der etablierten Medien, im Namen von Präsident Joe Biden die Inflation in den USA für “besiegt” zu erklären, obwohl alle Fakten das Gegenteil besagen.

Wenn diese Leute von “Inflation” sprechen, meinen sie nur den jüngsten Verbraucherpreisindex (VPI), der angeblich ein Maß für das aktuelle Inflationswachstum und nicht für die bereits aufgelaufene Inflation ist. Der offizielle Verbraucherpreisindex ist jedoch leicht zu manipulieren, und die Konzentration auf diesen einen Messwert ist eine unehrliche Art, die Öffentlichkeit hinsichtlich der wahren wirtschaftlichen Gefahr in die Irre zu führen.

Die Art und Weise, wie die Inflation in den USA dargestellt wird, mag wie ein Steuerwunder erscheinen. Wie konnte der Verbraucherpreisindex in den USA so schnell sinken, während der Rest der Welt (insbesondere Europa) immer noch in Schwierigkeiten steckt?

Ist “Bidenomics” wirklich ein wirtschaftliches Kraftpaket?

Nein, das ist sie nicht. Ich habe dieses Thema bereits vor kurzem in einem ausführlichen Artikeln angesprochen, aber lassen Sie uns speziell auf die Inflation eingehen. Dies ist wichtig, weil ich denke, dass in naher Zukunft ein erneuter Inflationsschub einsetzen wird, und ich vermute, dass die Öffentlichkeit absichtlich irregeführt wird, um sie unvorbereitet zu halten.

Die vier Kategorien der Inflation

Zunächst sei klargestellt, dass es vier Arten von Inflation gibt, die sich in jährlichen oder über das Jahr verteilten Werten unterscheiden:

- Schleichend (2% oder weniger)

- Wandernd (über 2%)

- Galoppierend (10% oder mehr)

- Hyperinflation (50% oder mehr)

Wir sollten auch zwischen monetärer Inflation und Preisinflation unterscheiden, da sie nicht immer direkt miteinander verbunden sind. Zwar sind sind sie das in der Regel, aber viele andere Ereignisse als das Gelddrucken allein können die Preise ebenfalls in die Höhe treiben.

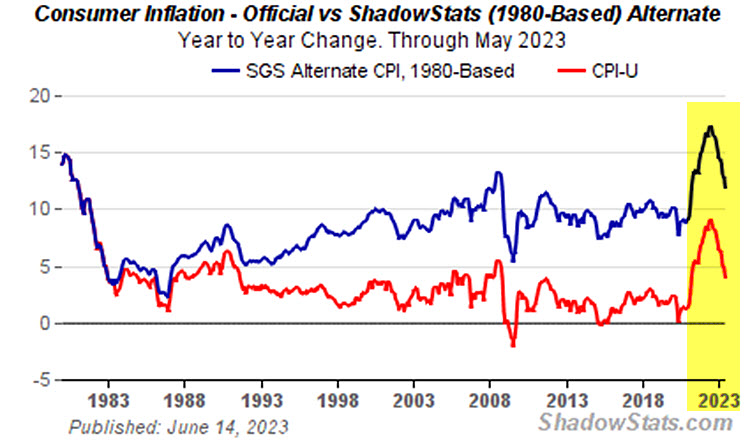

Wenn wir den Verbraucherpreisindex nach denselben Methoden berechnen, die in den 1980er Jahren verwendet wurden, lag die tatsächliche Inflation in den letzten Jahren in den USA im zweistelligen Bereich.

1980s CPI-Inflation – Bildquelle: www.shadowstats.com

Nach den unbereinigten, auf den 1980er Jahren basierenden VPI-Messungen liegt die Inflation seit Mitte 2021 im zweistelligen Bereich (hervorgehobener Teil, Grafik von ShadowStats).

Dies stellt eine galoppierende Inflation dar, ein sehr gefährlicher Zustand, der in den USA zuletzt während der Stagflationsära zwischen dem Ende des Goldstandards und der Reagan-Regierung (1971-1982) zu beobachten war.

Nun gibt es mehrere Auslöser für den Inflationsschub…

Die Hauptursache ist die jahrelange geldpolitische Stimulierung durch die US-Notenbank, die im Jahr 2007 begann. Präsidenten beider politischer Parteien haben diese Maßnahmen unterstützt. Man könnte argumentieren, dass die republikanischen Präsidenten das reale Wirtschaftswachstum ankurbeln wollten, während die demokratischen Präsidenten mehr daran interessiert waren, ihre globalistischen Eliteanhänger zu begünstigen, aber letztlich spielt das Motiv keine Rolle. Die Ergebnisse sind unabhängig von den Absichten ununterscheidbar.

Dieser beispiellose Stimulus löste einen Lawineneffekt aus, bei dem sich die wirtschaftliche Schwäche wie Schnee an einem Berghang anhäufte. Charles Hugh Smith nennt dies den “einen seltsamen Trick (One Weird Trick)” der Federal Reserve und erklärt:

Die US-Wirtschaft ist in den letzten zwei Jahrzehnten immer wieder durch diesen einen seltsamen Trick gerettet worden:

Durch die Senkung der Zinssätze und der Kreditvergabestandards wurde die “Nachfrage angekurbelt”, so dass die Amerikaner weiterhin Dinge kaufen konnten, die sie eigentlich gar nicht brauchten, weil die monatlichen Zahlungen sanken, als die Zinssätze gegen Null gedrückt wurden.

Jedes Mal, wenn die Wirtschaft ins Stocken geriet, drückte die Federal Reserve die Zinssätze nach unten, um die Nachfrage anzukurbeln, indem sie den schuldenbasierten Konsum ankurbelte…

—

(The U.S. economy has been saved time and again over the past two decades by this one weird trick:“Bringing Demand Forward” by lowering interest rates and lending standards so Americans could continue to buy stuff they didn’t really need because the monthly payment dropped as interest rates were pushed toward zero.

Every time the economy faltered, the Federal Reserve would push interest rates down to “Bring Demand Forward” by goosing debt-based consumption…)

Smith weist darauf hin, dass die Entscheidung, “die Nachfrage anzukurbeln”, ein Verfallsdatum hat. Ungeachtet der Fähigkeit der Federal Reserve, unendlich viele US-Dollar zu drucken, schaffen diese Bemühungen kein echtes Wirtschaftswachstum. Das Beste, worauf die Federal Reserve hoffen kann, ist, dass ein kleiner Teil der US-Dollars, die die Wirtschaft überschwemmen, schließlich in produktive wirtschaftliche Aktivitäten umgelenkt wird.

Für die meisten Menschen ist es wirklich schwierig, Themen wie diese intuitiv zu verstehen. Begriffe wie “Geldmenge”, “Nachfrage” und “Stimulus” sind so abstrakt, dass wir uns ein Gedankenexperiment gönnen wollen.

Stellen Sie sich vor, ein Feuerwehrmann versucht, einen Swimmingpool in Ihrem Garten mit einem Feuerwehrschlauch zu füllen – aber er steht auf dem Dach eines 10-stöckigen Gebäudes, das eine Viertelmeile von Ihrem Haus entfernt ist. Könnte er das Schwimmbecken füllen? Sicherlich! Ein kleiner Prozentsatz des Ausstoßes von 400 Litern pro Minute würde im Swimmingpool landen. Aber was ist mit dem Rest? Das meiste würde in die Dachrinne oder den Regenwasserkanal fließen und somit verschwendet werden. Er würde versehentlich einige verdorrte Rasenflächen bewässern und wahrscheinlich ein paar Fensterscheiben zerbrechen. Es ist sicher nicht die effizienteste Art, einen Pool zu füllen, obwohl es einen sehr gewollten Nebeneffekt hat: die Sichtbarkeit. Er unternimmt eine sehr öffentliche Anstrengung, die niemand innerhalb des “Wasserausbringsungsradius” ignorieren kann.

So funktionieren monetäre Anreize. Die Federal Reserve ist der geistesgestörte Feuerwehrmann, der Swimmingpool ist die wirtschaftliche Produktivität und das Wasser ist natürlich das Bargeld.

Der letzte Strohhalm

Die Plandemie-Panik, die Zwangsmaßnahmen und die 8 Billionen US-Dollar an Konjunkturausgaben überschwemmten die Wirtschaft der Welt mit neu gedruckten US-Dollars. Dann begann alles zusammenzubrechen.

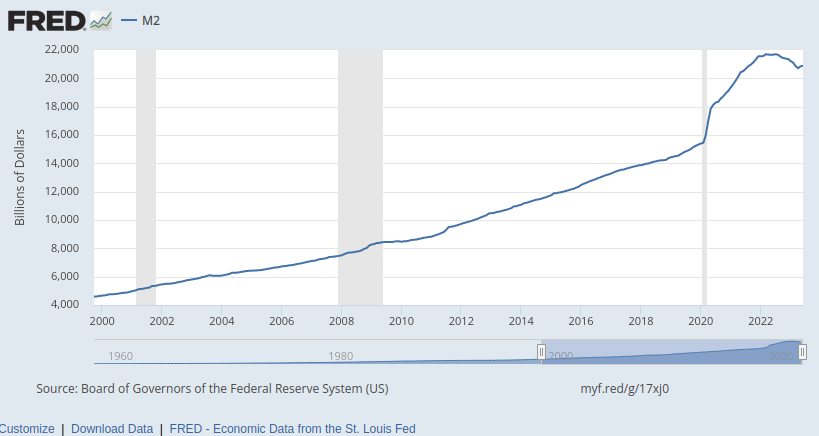

Um Ihnen ein Gefühl dafür zu geben, wie schlimm die Situation ist, können wir einen Blick auf die M2-Geldmenge der Fed werfen (die vollständigere M3-Geldmenge wird seit dem Crash von 2008 nicht mehr ausgewiesen). Laut M2 ist die Menge der umlaufenden Dollar innerhalb von nur zwei Jahren um 40% gestiegen – von 15,45 Billionen US-Dollar im Februar 2020 auf einen Höchststand von 21,7 Billionen US-Dollar im Juli 2022.

Das ist eine gigantische Menge an Geldschöpfung!

Um dies in die richtige Perspektive zu rücken, müssen Sie einige Zahlen verstehen. In den ersten 228 Jahren der Geschichte der USA stieg die Geldmenge um 6,25 Billionen US-Dollar. In jetzt nur 17 Monaten stieg die Geldmenge um den gleichen Betrag. Das sind mehr als zwei Jahrhunderte an neu gedrucktem Geld in weniger als zwei Jahren. Die Wirtschaft hat all dieses neue Geld einfach (noch) nicht verarbeitet.

Fred M2 – Bildquelle: Screenshot-Ausschnitt Fred

Die Preise steigen, wenn eine größere Anzahl von US-Dollars einem unveränderten Angebot an Waren und Dienstleistungen nachjagt – die Folge. eine monetäre Inflation und steigende Preise als Symptom. Es liegt auf der Hand, dass in einem solchen Szenario lebensnotwendige Güter wie Lebensmittel, Kraftstoff und Wohnraum am stärksten im Preis steigen. Pläne zum Kauf einer weiteren Rolex oder eines Ferienhauses am See können immer verschoben werden – Pläne zum Kauf von Brot, Milch und Eiern nicht.

Dank des absoluten Gelddruck-Tsunamis, der in weniger als zwei Jahren Bargeld im Wert von zwei Jahrhunderten hervorgebracht hat, kosten lebensnotwendige Güter heute etwa 25-50 % mehr als vor der Plandemie. Denken Sie einen Moment darüber nach… es kostet jetzt 25-50% mehr pro Jahr, nur um zu überleben, als vor 2020, und es ist noch lange nicht vorbei. Die Haushaltskosten steigen weiter an. Es ist wichtig, daran zu denken, dass die Inflation kumulativ ist, d. h. dass wir die bereits eingetretenen Erhöhungen nie wieder loswerden werden. Die Inflation mag vorübergehend sein, aber ihr Schaden ist dauerhaft.

Warum also steigt der offizielle Verbraucherpreisindex – wenn auch aktuell nur langsamer?

Der Hauptgrund ist nicht, dass die Zentralbanken die Zinsen in die Höhe treiben. Je teurer die Schulden werden, desto mehr verlangsamt sich die Wirtschaft. Abgesehen davon ist die Fed nicht ohne Grund so aggressiv geblieben; sie weiß, dass die Inflation nicht verschwinden wird.

Sie brauchen Hilfe, wenn sie die Öffentlichkeit davon überzeugen wollen, dass die Inflation kein Problem mehr ist.

Und hier kommt Bidens Plan ins Spiel, Amerikas strategische Ölreserven auf den Markt zu werfen, um den Verbraucherpreisindex künstlich zu senken. Die Energiepreise wirken sich auf fast alle anderen Aspekte des VPI-Index aus, und wenn die Energiekosten sinken, sieht es so aus, als ob die Inflation gebändigt wäre. Das Problem ist, dass dies ein kurzfristiger Betrug ist. Biden hat keine Reserven mehr, um den Markt zu verwässern, und die Kosten für das Auffüllen der Reserven werden erheblich höher sein.

Aus diesem Grund steigen die Benzinpreise jetzt wieder an, und sie werden wahrscheinlich bis zum Jahresende weiter steigen.

Darüber hinaus gibt es auch geopolitische Gefahren zu bedenken. So verhindert Russland jetzt die Weizen- und Getreideexporte der Ukraine, was zu einem weiteren Preisanstieg bei vielen verschiedenen Lebensmitteln führen wird. Indien hat gerade die Reisausfuhr eingestellt, um die heimische Versorgung zu schützen, was bedeutet, dass der Reispreis in die Höhe schießen wird.

Und es gibt einen allgemeinen Trend, dass ausländische Gläubiger den US-Dollar als Weltreservewährung still und leise abstoßen. All diese US-Dollars werden schließlich ihren Weg zurück in die USA finden, was bedeutet, dass eine noch größere Geldmenge zirkuliert, was wiederum eine höhere Inflation zur Folge hat, die wiederum Auswirkungen auf den Rest des Westens haben wird.

Die Fed muss nicht ständig Geld drucken, damit die Inflation anhält. Sie musste nur die Kettenreaktion in Gang setzen. Die jüngste Herabstufung der Kreditwürdigkeit der USA durch Fitch wird der Sache nicht förderlich sein, da sie ausländische Investoren dazu ermutigt, den Dollar abzustoßen.

Natürlich bleibt der Kampf zwischen deflationären Faktoren und inflationären Faktoren bestehen. Im Oktober werden die letzten Reste der Plandemie-Stimulus-Maßnahmen in den USA endgültig auslaufen, darunter auch das Moratorium für die Rückzahlung von Studentenkrediten – das sind Schulden in Höhe von Billionen US-Dollar, die jedes Jahr Zahlungen in Milliardenhöhe erfordern.

Und nicht nur das: Als diese Kredite gestoppt wurden, verbesserte sich auf magische Weise die Kreditwürdigkeit von Millionen von Menschen, was bedeutet, dass sie Zugang zu höheren Kreditkartenlimits und einem riesigen Schuldenberg hatten. Jetzt wird auch das verschwinden. Wenn man nicht mehr von Kreditkarten leben kann, bedeutet das, dass die Verbraucherausgaben zusammen mit dem Arbeitsmarkt einen beträchtlichen Rückschlag erleiden werden.

Hinzu kommen die Zinserhöhungen der US-Notenbank Fed, die jetzt etwa so hoch sind wie unmittelbar vor dem Crash von 2008. Dieselben Zinserhöhungen, die im Frühjahr zur Bankenkrise beitrugen (die ebenfalls noch nicht vorbei ist).

Ja, es wird also konkurrierende Kräfte geben, die die Wirtschaft in zwei verschiedene Richtungen ziehen: Inflation und Deflation. Ich würde jedoch behaupten, dass die Inflation noch nicht vorbei ist und dass die Fed die Zinssätze noch weiter anheben muss, um zu versuchen, die Inflation im kommenden Jahr zu kontrollieren.

Ich denke, es ist ein entscheidender Zeitpunkt für uns alle, unser Bestes zu tun, um das zu bewahren, was von unserer Kaufkraft noch übrig ist. Der Besitz von physischem Gold und Silber könnte in nicht allzu ferner Zukunft das beste Mittel zur Erhaltung unseres Lebensstandards sein. Es gibt einen Grund, warum die Gründerväter Gold und Silber als Geld von unschätzbarem Wert verwendeten. Dieselbe Logik gilt auch heute: Edelmetalle verflüchtigen sich nicht und haben kein Gegenparteirisiko. Gold und Silber sind kein Zahlungsversprechen. Es ist kein Glaube oder Kredit im Spiel. Das ist äußerst wichtig, wenn sowohl Glaube als auch Kredit zu einer Mangelware werden.

Quellen:

Here’s Why Inflation Is About to Return with a Vengeance

Consumer Price Index Summary

Explaining the Types of Inflation

Shadowstats – Alternate Inflation Charts

The Fed’s “One Weird Trick”

Fred – M2

Russia halts landmark deal that allowed Ukraine to export grain at time of growing hunger

India’s rice export ban to hurt millions globally. These countries will be the worst hit

Yellen Shocks Investors with Strange De-Dollarization Comment

Fitch Downgrades the United States’ Long-Term Ratings to ‘AA+’ from ‘AAA’; Outlook Stable

Ein Artikel bildet zwangsweise die Meinung eines Einzelnen ab. In Zeiten der Propaganda und Gegenpropaganda ist es daher umso wichtiger sich mit allen Informationen kritisch auseinander zu setzen. Dies gilt auch für die hier aufbereiteten Artikel, die nach besten Wissen und Gewissen verfasst sind. Um die Nachvollziehbarkeit der Informationen zu gewährleisten, werden alle Quellen, die in den Artikeln verwendet werden, am Ende aufgeführt. Es ist jeder eingeladen diese zu besuchen und sich ein eigenes Bild mit anderen Schlussfolgerungen zu machen.

Eine Antwort

[…] Eine der vielleicht bizarrsten Entwicklungen der letzten Zeit in den Wirtschaftsnachrichten war der Versuch der etablierten Medien, im Namen von Präsident Joe Biden die Inflation in den USA für “besiegt” zu erklären, obwohl alle Fakten das Gegenteil besagen. Wenn diese Leute von “Inflation” sprechen, meinen sie nur den jüngsten Verbraucherpreisindex (VPI), der angeblich ein Maß — Weiterlesen http://www.konjunktion.info/2023/08/finanzsystem-warum-die-inflation-mit-voller-wucht-zurueckkehren-wird/am… […]