Finanzsystem: Jede Blase muss irgendwann platzen

Viele Menschen warten auf den einen großen Knall. Ein Großereignis, das dann der Zusammenbruch ist. Aber der ökonomische Kollaps ist kein Einzelereignis. Er ist ein Prozess – so wie ich ihn bereits zigfach beschrieben habe. Leider verstehen die meisten Menschen nicht, dass der Zusammenbruch, der Abstieg, in Prozessstufen vonstatten geht und dass wir uns bereits inmitten dieses Prozesses befinden – weltweit. Seit 2008 nimmt die Geschwindigkeit des Prozesses stetig zu – ergo müssen wir uns mit dem Jetzt beschäftigen und nicht mit einer eventuellen Möglichkeit, die irgendwo am Horizont erscheinen könnte.

Der Grund, warum viele Analysten dies nicht sehen, ist, dass sie von der Aktienblase “gefangen” sind. Die heutige “fiskalische Fantasiewelt” ist ein künstlich erschaffenes Konstrukt, erschaffen von den Zentralbankinterventionen. Sie sind letztlich der Versuch die Bevölkerungen über den wahren Zustand der Weltwirtschaft für eine gewisse Zeit hinweg zu täuschen. Menschen mit Weitblick verwerfen aber die falschen Daten der Blase und betrachten den Kern der ökonomischen Realität, während der Großteil nur die Blase allein sieht (sehen will).

Immer dann, wenn die Themen Aktienmärkte, Anleihemärkte, Forex-Märkte und die generelle Casinowirtschaft diskutiert werden, sind die Gesprächspartner kaum, fast nie, dazu in der Lage, jenseits des nächsten Monats zu schauen. Geschweige denn jenseits des nächsten Jahres. Wenn die Märkte aktuell “gut ausschauen”, dann ist die Annahme die, dass sie für immer “gut ausschauen werden”. Wenn die Zentralbanken die letzten 10 Jahre interveniert haben, dann ist deren Annahme, dass auch die nächsten 10 Jahre Interventionen stattfinden werden.

Für sie gibt es keinen Erklärungsansatz, warum diese Blase überhaupt existiert. Sie ist einfach da. Die meisten Menschen und auch der Großteil der Ökonomen können sich nicht vorstellen, dass diese Blase einen bestimmten Zweck im Sinne der Internationalisten/Globalisten/Eliten (IGE) dienen könnte. Und dass dieser Zweck sogar ein Ablaufdatum besitzt. Alle Blasen müssen irgendwann platzen und die Gründe, warum sie platzen, sind beobachtbar und vorhersehbar.

Und doch besteht weiterhin das Trugbild, dass das ganze Gerede über “Kollaps” nichts anderes wie “Schwarzmalerei und Angstmacherei” sei. Wenn überhaupt, so tritt ein solches Ereignis erst in vielen, vielen Jahren ein, aber sicherlich nicht in nächster Zeit. Ich glaube, dass dieser Irrglaube, dieses Trugbild daher rührt, dass es zahlreiche, weit verbreitete Irrtümer und Propagandaargumente gibt. Im Folgenden will ich auf ein paar dieser Missverständnisse eingehen:

Irrtum Nummer 1: Die Zentralbanken werden die Märkte auf unbestimmte Zeit stützen

Die jüngste Generation der Marktteilnehmer und Ökonomen war noch auf den Universitäten als der 2008er Crash die Märkte traf. Die gesamte Arbeitsspanne dieser Generation war begleitet von einer künstlichen Marktunterstützung mittels verschiedenster Stimulimaßnahmen der Notenbanken. Sie kennen gar nichts anderes und sind auch wenig in der Geschichte bewandert. Daher ist es für sie schwer zu glauben, dass die Möglichkeit besteht, dass die Zentralbanken eines Tages den Stecker für das Lebenserhaltungsystem des Fiat-Geldes ziehen könnten.

Das Problem liegt dabei darin, dass diese 10 Jahre Stimulimaßnahmen nichts weiter als eine Spielverlängerung und Hinauszögerung im Prozess des fiskalischen Zusammenbruchs darstellen. Tatsächlich kann man den ökonomischen Niedergang von Staaten als eine Serie von implodierenden Blasen betrachten; jede überdauerte dabei in etwa 10 Jahre und führte am Ende zu noch mehr Macht und Kontrolle für die Zentralbanker und ihre Hintermänner, die IGE, und zu noch weniger für all die anderen.

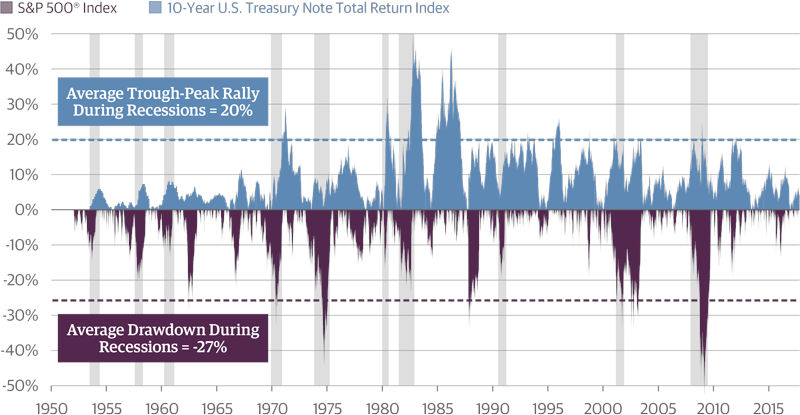

Rezessionen – Bildquelle: www.alt-market.com

Jeder, der die Geschichte der Rezessionen und Depressionen in den USA seit der Gründung der Fed im Jahre 1913 untersucht, kann sehr schnell und einfach ein stetiges Muster künstlich geschaffener Vermögenswerte beobachten, dem ein weit um sich greifender Rückgang folgte, der Vermögen aus der Mittelklasse abzog. Dieses Vermögen floss im Anschluss nie wieder wirklich zurück. Jeder neuer Rückgang untergrub die finanzielle Unabhängigkeit der Menschen wieder ein Stück mehr, während die internationalen Banken mehr und mehr dieser harten Vermögenswerte anhäuften.

Anscheinend können die Mainstreamanalysten nicht begreifen, dass sich die Zentralbanken und internationalen Großbanken IMMER so positionieren, dass sie vom Platzen der von ihnen geschaffenen Blasen profitieren. Das ist der Grund, warum sie überhaupt diese Blasen kreieren und zum Platzen bringen. Die Zentralbanken haben keine Angst davor, dass die Märkte abstürzen. Sie WOLLEN, dass die Märkte einbrechen. Die Banken wollen einfach sicher gehen, dass sie optimal positioniert sind, sobald der Zusammenbruch, auch für die Öffentlichkeit erkennbar, eintritt.

Irrtum Nummer 2: Die Zentralbanken werden niemals ihre Stimulimaßnahmen beenden

Ich weiß nicht, warum dieser Irrglaube trotz aller gegenläufiger Beweise immer noch vorherrscht. Selbst in dieser Zeit erhalte ich immer wieder Zuschriften von Menschen, die argumentieren, dass die Fed “niemals” die Stimulimaßnahmen beenden, niemals die Zinsen erhöhen und niemals die Bilanz reduzieren wird. Aber genau das passiert aktuell.

Schon zu Beginn meiner Analysen, als ich das Ende des Quantitative Easing (QE) vorhersah; als ich begann zu schreiben, dass die Fed die Zinsen erhöhen wird; als ich die Bilanzreduzierungen erwartete, wurden mir die gleichen Argumente genannt wie heute.

Einige Kritiker sagen, dass wir nicht sicher sagen können, ob die Fed wirklich die Stimulimaßnahmen zurückführt(e), weil es kein Audit ihrer Aktivitäten gibt. Sicherlich haben wir keinen Zugang zu den Finanzaufzeichnungen der Fed; nur Zugriff auf die von der Fed veröffentlichten Daten. Aber selbst diese Daten belegen die Folgen, die die Politik der Fed mit sich bringt. Das heißt: es ist offensichtlich, dass die Fed tatsächlich die Marktunterstützungen, die sie in den letzten Jahren den Märkten zukommen hat lassen, zurückfährt.

So sind die Aktien an den Emerging Markets eingebrochen, als die Fed weitere Bilanzreduzierungen bekannt gab. Die Staatsanleihen in den USA gehen nach oben – so schnell wie noch nie in der US-Geschichte. Und die Kreditzinsen gehen in den USA nach oben, weil die Fed die Zinsen anhebt. Benötigte ausländische Aufkäufe von US-Staatspapieren sind zu einem Problem geworden, da die QE-Unterstützung für die Staatsanleihen nicht mehr vorhanden ist. Die massive Unternehmensverschuldung in den USA wird aufgrund der Zinssteigerungen immer kostspieliger.

Jerome Powell – Bildquelle: Wikipedia / Federalreserve; Public Domain

In diesem Monat hat der Vorsitzende der Fed, Jerome Powell, alle Spekulationen bzgl. der Stimulimaßnahmen beendet, als er darauf hinwies, dass die Fed nicht nur die Zinsen bis zur neutralen Höhe (bei der die Zinsen der Inflation entsprechen) erhöhen will, sondern dass die Fed sogar jenseits dieses Niveaus die Zinsen erhöhen könnte.

Alle Beweise zeigen, dass die fiskalische Straffung tatsächlich durchgeführt wird. Einige Kritiker weigern sich immer noch dies anzuerkennen, weil ihre Vorurteile sie daran hindern. Vielleicht sind diese Kritiker stark investiert und wollen einfach nicht, dass die Party zu Ende ist. Vielleicht sind sie schlicht unfähig zuzugeben, dass sie falsch liegen. Sie argumentieren seit Jahren, dass die Fed nie den Futtertrog wegnehmen würde und sie lagen nachweislich falsch damit. Aber bis sie selbst direkte Konsequenzen in ihrem Geldbeutel erfahren, werden sie dieses Mantra aufrecht erhalten.

Irrtum Nummer 3: Die Fed wird wieder Stimulimaßnahmen nach japanischen Muster einführen

Dies ist ein sehr üblicher Irrglaube, der darauf abzielt falsche Hoffnungen an den Märkten zu erzeugen. All die “Goldgräber”, die jede Marktdelle aufkaufen, werden alles erdenkliche heranziehen, egal wie absurd es auch sein mag, um die eigene Fantasie am Laufen zu halten.

Die Behauptung, weil die japanischen Stimulimaßnahmen in den letzten zwei Jahrzehnten “erfolgreich” waren (waren sie das aber wirklich?), wird dies auch die wahrscheinlichste Strategie der Fed und anderer Zentralbanken sein. Was aber dabei nicht berücksichtigt wird, ist die Geschwindigkeit mit der die Fed im Vergleich zur Bank of Japan (BoJ) die Vermögenswerte aufkaufen (muss).

Die Bilanz der BoJ betrug in ihrer Spitze ca. 4,7 Billionen US-Dollar und es dauerte Jahrzehnte bis diese Höhe erreicht wurde. Die Bilanz der Fed erreichte den Spitzenwert von 4,5 Billionen US-Dollar in nur 8 bis 10 Jahren.

Es gibt einen Punkt, an dem Ankäufe und Stimulimaßnahmen nicht mehr die gleichen Effekte auf die Märkte haben wie zu der Zeit als man damit anfing. Die Schulden wiegen bzgl. der Gewinne im Verlauf immer schwerer. Es gibt zahlreiche Gründe, warum es die Fed gerade jetzt als angebracht ansieht, die Blase platzen zu lassen. Einer davon ist, dass ihnen die Zeit ausgeht und sie wollen einen kontrollierten Abriss.

Die Notenpresse ist kein Zauberinstrument; die Mathematik und die Regeln der Ökonomie sind immer noch unveränderlich.

Ich höre auch immer wieder das Argument, dass doch das Bruttoinlandsprodukt (BIP) der USA viel höher als das Japans ist und dass man daher die Bilanzen der Fed und der BoJ nicht miteinander vergleichen könne. Was also in deren Weltbild heißt, dass die Fed die Bilanz weit höher ausreizen kann als die BoJ, weil das BIP der USA weit höher als das Japans ist. Diese Behauptung beruht offensichtlich auf der Ansicht, dass das “BIP”, so wie es heute in den USA berechnet wird, ein akkurates Maß ist, um zu definieren wie viele Schulden ein Staat stemmen kann.

Betrachtet man allein die Industrieproduktionskapazitäten, die Outsourcingmaßnahmen der US-Industrie und die Tatsache, dass aus Steuermitteln bezahlte Regierungsprogramme Teil des BIP in den USA (inklusive Obamacare) sind, dann ist die Vorstellung, dass das BIP ein guter Maßstab ist, nicht mehr nachvollziehbar. Der Punkt dabei ist, dass es keine Rolle spielt wie hoch oder wie gesund das BIP eines Landes scheinbar ist. Die Zentralbanken können nur solange mehr Schulden erschaffen, bis diese den Kern der Wirtschaft zu Fall bringen. Und die Fed hat dieses Schuldenlimit erreicht.

Irrtum Nummer 4: Die Fed kann die Märkte dauerhaft hyperinflationieren

Dieses Argument ist der letzte verzweifelte Rettungsanker, der von den Aktienmarktteilnehmern und Desinformationsverbreitern genutzt wird, um die Menschen glauben zu lassen, dass die jetzige Blase für viele weitere Jahre am Laufen gehalten werden kann und wird. Selbst wenn der Rest der Wirtschaft sich in einer starken rückläufigen Entwicklung befindet. Dabei basiert dieser Gedankengang auf historischen Beispielen von fiskalischen Zusammenbrüchen, die zu Inflation geführt haben. Manchmal fließt eine solche Inflation direkt in die Aktienmärkte, während der Rest des Systems abfällt, weil die Investoren den “sichern Hafen aufsuchen”. Und auch weil die Zentralbanken die Aktienpreise manipulieren. Dieses Muster trat beispielsweise in den 1920ern in der Weimarer Republik während der Hyperinflation auf. Leider kennen die meisten Kritiker, die sich dieses Arguments bedienen, nicht die ganze Geschichte dieses Kollaps.

Deutschland erlebt in der Tat eine umfassende Börsenrally – just zum Höhepunkt der Hyperinflation. Aber diese Periode dauerte nur von 1924 bis 1927 an. Im Jahr 1927 intervenierten die Zentralbanken der USA, Frankreichs und Deutschlands jedoch und brachten die Blase gezielt zum Platzen. Während die Zentralbanker bis heute versichern, dass der Grund hinter dem Platzen der Goldstandard gewesen sei, ist die Wahrheit, dass es die Geldpolitik und die Straffung derselben durch die Zentralbanken in einer bereits instabilen Marktumgebung waren, die den Crash verursachte.

Für all jene, die weitere Informationen zu diesem Thema suchen, sei der Artikel With a Bang, Not a Whimper: Pricking Germany’s “Stock Market Bubble” in 1927 and the Slide into Depression von Hans-Joachim Voth empfohlen.

Kommt Ihnen irgendetwas von all dem bekannt vor? Sollte es eigentlich. Denn genau dasselbe macht heute die Fed.

Im letzten Jahrzehnt haben wir bereits in den USA eine Periode der Inflation bei den Aktienpreisen gesehen. Jetzt sticht die Zentralbank die Blase an – genauso wie sie es in der Weimarer Republik tat, genauso wie sie es in den USA während der Großen Depression machte wie Ben Bernanke 2002 selbst zugab, genauso wie sie es seit Jahrzehnten bei jeder Marktblase gemacht hat.

Bereits im Februar diesen Jahres sagte ich im Artikel Finanzsystem: Ist die Aktienhausse jetzt vorbei? voraus, dass die ersten Einbrüche an den Aktienmärkten von einer Periode gedankenlosen Überschwangs und einer Marktelastizität (aka einer Erholung, die im Sommer auch eintrat) abgelöst werden, gefolgt von einem extremen Absturz im letzten Quartal 2018. Diese Vorhersage scheint gerade Realität zu werden.

Conclusio

Es gibt keine “ewige Marktblase”. Es wird eine solche nie geben. Wenn nicht aus den Gründen, dass die ökonomischen Fundamentaldaten eine solche vollkommen unmöglich machen, dann aus dem Grund, weil das Platzen der Blasen den IGE und ihrer Banker dient.

Das Ziel dabei? Ich glaube, dass das Ziel die Konsolidierung der totalen Macht über Produktion und Arbeitskraft durch die bewusste Schaffung einer auf Armut basierenden Zivilisation ist. Darüber hinaus besteht das Ziel darin, die Bevölkerungen auf Dauer so hoffnungslos zu machen, dass sie sozial (ver)formbar sind. Damit die IGE das einführen können, was sie selbst als die “Neue Weltordnung” bezeichnen, benötigen sie das Chaos, um die Menschen mürbe zu machen. Aber gleichzeitig wollen sie, dass die Menschen sie als Retter ansehen, die es verdient haben die Autorität zu besitzen die globale Wirtschaft zu steuern. Die IGE müssen das Chaos erschaffen, damit sie danach als der Held in der strahlenden Rüstung erscheinen und uns von allem Leid erlösen können.

Warum sollten also die Zentralbanken weiterhin die Marktblasen aufrecht erhalten, wenn die Zerstörung derselben ihnen die Möglichkeit der absoluten Macht gibt?

Quellen:

The Myth Of The Eternal Market Bubble And Why It Is Dead Wrong

The Bond Market Will Be The Bear That Crushes The Equity Market equity

With a Bang, Not a Whimper: Pricking Germany’s “Stock Market Bubble” in 1927 and the Slide into Depression

Remarks by Governor Ben S. Bernanke At the Conference to Honor Milton Friedman, University of Chicago, Chicago, Illinois November 8, 2002

Finanzsystem: Ist die Aktienhausse jetzt vorbei?

Ein Artikel bildet zwangsweise die Meinung eines Einzelnen ab. In Zeiten der Propaganda und Gegenpropaganda ist es daher umso wichtiger sich mit allen Informationen kritisch auseinander zu setzen. Dies gilt auch für die hier aufbereiteten Artikel, die nach besten Wissen und Gewissen verfasst sind. Um die Nachvollziehbarkeit der Informationen zu gewährleisten, werden alle Quellen, die in den Artikeln verwendet werden, am Ende aufgeführt. Es ist jeder eingeladen diese zu besuchen und sich ein eigenes Bild mit anderen Schlussfolgerungen zu machen.